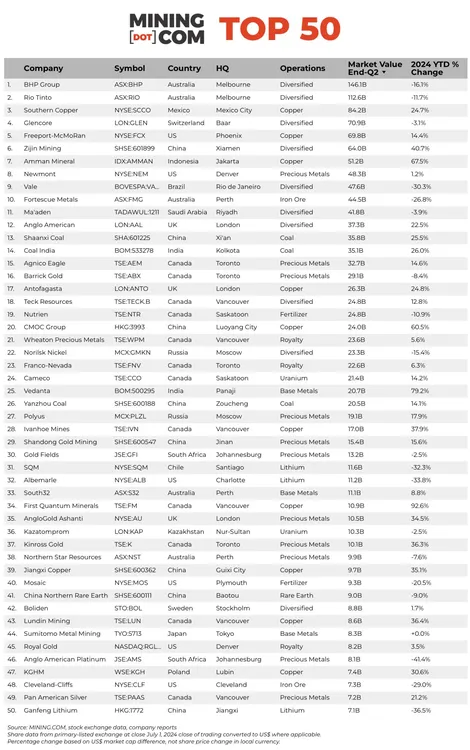

Al final del segundo trimestre de 2024, el ranking MINING.COM TOP 50 de las mineras más valiosas del mundo alcanzó una capitalización de mercado combinada de US$ 1,43 billones, US$ 42.000 millones más que a fines de marzo, ya que el aumento de los precios del cobre y el oro compensa las pérdidas entre los contadores de litio y mineral de hierro.

Podría decirse que las corridas históricas del oro y el cobre a nuevos máximos históricos en mayo deberían haber provocado un repunte mayor durante el trimestre y en lo que va de año, pero el principal activo minero solo vale un poco más del 2% que a fines del año pasado y una ganancia igualmente poco inspiradora del 6% desde esta misma época el año pasado.

PALIZAS DIVERSIFICADAS

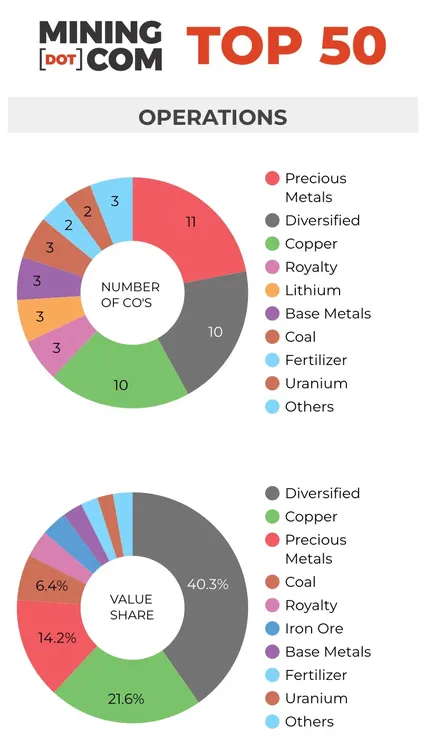

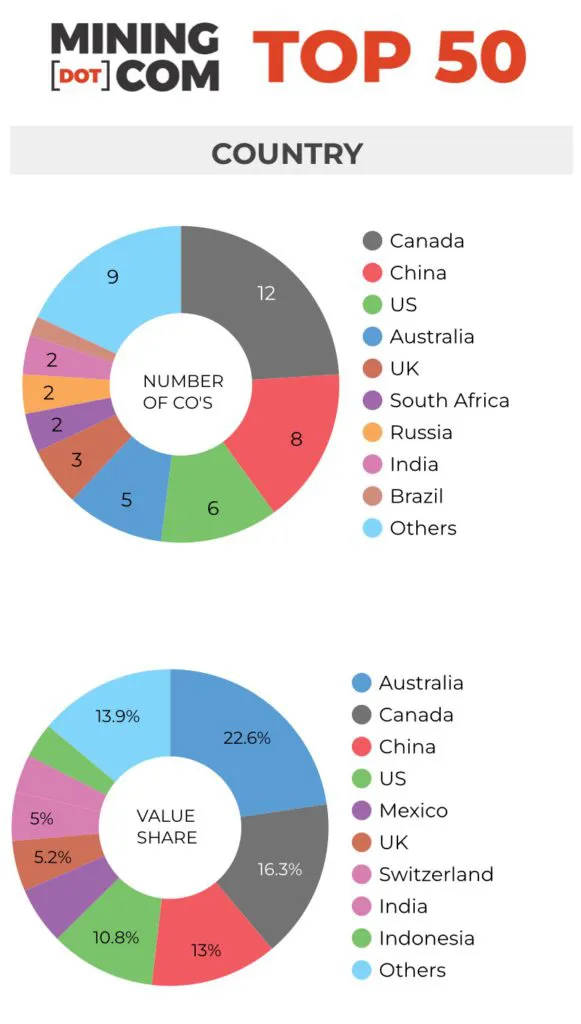

Los especialistas en cobre han ganado un 33% combinado en lo que va del año, pero los cinco grandes tradicionales de la industria (BHP, Rio Tinto, Glencore, Vale y Anglo American) han perdido colectivamente US$ 59.000 millones desde principios de año.

El impulso del cobre tampoco fue suficiente para contrarrestar el descenso del mineral de hierro a territorio bajista, lo que arrastró al grupo, que ahora representa el 29% del índice total, por debajo del 38% que representaba a fines de 2022.

Las perspectivas poco optimistas para el ingrediente siderúrgico también hacen que dos especialistas, Cleveland Cliffs y Fortescue, aparezcan en la lista de los de peor desempeño.

Si no fuera por la falta de exposición de Glencore al mineral de hierro, excepto a través de transacciones que estabilizaron el precio de las acciones del gigante suizo, y el aumento del 25% de Anglo American durante el trimestre debido a la fallida oferta de adquisición de BHP, los pesos pesados tradicionales de la minería serían un grupo aún más disminuido.

Los inversores de Anglo, con una trayectoria que se remonta a más de cien años en los yacimientos de oro y diamantes de Sudáfrica, han tenido una trayectoria particularmente agitada en los últimos años. En enero de 2016, la capitalización de mercado de Anglo cayó por debajo de los US$ 5.000 millones e incluso después del repunte de las acciones en el segundo trimestre, todavía vale solo la mitad de su valoración máxima alcanzada en 2022.

Si bien es poco probable que se reactive la adquisición de BHP, las fusiones y adquisiciones entre los principales actores de la industria minera parecen inevitables, en particular cuando se trata del cobre, dados los miles de millones de dólares de gasto de capital necesarios para la expansión y simplemente para mantener las minas en funcionamiento, para satisfacer la demanda del metal durante la próxima década.

LIGEREZA EN EL LITIO

Tres empresas salieron del top 50 durante el primer trimestre: CSN Mineração de Brasil, una minera de mineral de hierro, Huayou Cobalt de China y el productor australiano de litio Pilbara Minerals.

Al final del segundo trimestre, otras dos acciones de litio (Mineral Resources de Perth y Tianqi Lithium de China) salieron del top 50 debido a que la profunda caída de los precios del metal para baterías continúa pasando factura.

Mineral Resources fue apenas superado por Ganfeng Lithium y, en función de su desempeño hasta el momento en julio, la minera australiana de litio de roca dura bien podría regresar al redil.

Ganfeng apenas se mantenía en la posición 50 a fines de junio y con el impulso del precio del oro que continúa y dos mineras de oro esperando en el viento, Yintai y Alamos, solo tres contadores de litio en el top 50 pueden ser una realidad por algún tiempo.

Después de alcanzar su punto máximo en el segundo trimestre de 2022 con un valor combinado de casi US$ 120.000 millones, el valor de mercado de las acciones de litio restantes apenas supera ahora los US$ 30.000 millones de dólares.

NO SE PUEDE SUPERAR AL COBRE

Los productores de cobre, oro y empresas de regalías representaron el 40% del índice al final del segundo trimestre, a la par de las mineras diversificadas, ya que Pan American Silver, luego de su absorción de Yamana Gold, ingresa al ranking por primera vez y el gigante polaco del cobre KGM regresa después de agregar 17% a su capitalización de mercado durante el trimestre.

Las conversaciones sobre una posible reapertura de su mina de Panamá hicieron que la valoración de mercado de First Quantum Minerals casi se duplicara en términos de dólares estadounidenses desde su mínimo a fines del año pasado, y la empresa con sede en Vancouver ahora está firmemente de nuevo en el ranking en el puesto número 34 después de abandonarlo a fines del año pasado.

Amman Mineral continúa su ascenso y se ubica entre los 10 primeros por primera vez después de ganar un 67% en lo que va del año y un 580% desde su debut en Yakarta hace un año, elevando la capitalización de mercado de la minera de cobre y oro a más de US$ 50.000 millones.

La mina Batu Hijau de Ammán es la tercera más grande del mundo en términos de producción de cobre equivalente y ha estado en producción desde principios del milenio. Ammán también está desarrollando el proyecto adyacente Elang en la isla de Sumbawa.

URANIO RADIANTE

Si bien los precios al contado del uranio han retrocedido por debajo de los precios de tres dígitos alcanzados en enero, la capitalización de mercado combinada del sector todavía ha aumentado un 42% respecto del año pasado en esta ocasión y en conjunto ahora supera a la de los contadores de litio en el ranking.

Los mayores productores de uranio del mundo, Cameco y Kazatomprom, recién llegaron al top 50 en 2021, y la empresa con sede en Saskatoon y el productor estatal kazajo pasaron años en el desierto después del desastre de Fukushima en Japón.

Es poco probable que ninguna de las empresas de uranio más pequeñas, lideradas por la canadiense Nexgen Energy, valuada en un poco más de US$ 4.000 millones, llegue al top 50 por sí sola, pero las combinaciones entre las bases pueden estar en perspectiva a medida que crece el interés en el sector y en las fusiones y adquisiciones mineras en general.

Kazatomprom cotizó en Londres y Astaná en 2018 y Uzbekistán está preparando una IPO para Navoi Mining and Metallurgy Combinat, la cuarta minera de oro más grande del mundo y un importante productor de uranio, a finales de este año.

Navoi se sumaría a las filas de los 50 productores de oro más importantes gracias a la propiedad de la mina de oro más grande del mundo, Muruntau, y a una producción anual de 2,9 millones de onzas de calidades que son la envidia del sector. Navoi también elevaría a cinco el número de empresas con exposición al combustible nuclear en el ranking.

Como sucede con cualquier clasificación, los criterios de inclusión son controvertidos. Se decidió excluir desde el principio a las empresas no cotizadas y a las de propiedad estatal debido a la falta de información. Eso, por supuesto, excluye a gigantes como Codelco de Chile, Navoi Mining de Uzbekistán (el gigante del oro y el uranio podría cotizar en bolsa a finales de este año), Eurochem, una importante empresa de potasa, y varias entidades de China y de países en desarrollo de todo el mundo.

Otro criterio central fue el grado de participación en la industria antes de que una empresa pueda ser legítimamente llamada una empresa minera.

Por ejemplo, ¿deberían incluirse las empresas de fundición o los comerciantes de materias primas que poseen participaciones minoritarias en activos mineros, especialmente si estas inversiones no tienen un componente operativo ni garantizan un puesto en el directorio?

Esta es una estructura común en Asia y al excluir este tipo de empresas se eliminaron nombres conocidos como Marubeni y Mitsui de Japón, Korea Zinc y Copec de Chile.

Los niveles de participación operativa o estratégica y el tamaño de la participación accionaria fueron otras consideraciones centrales. ¿Las empresas de transmisión y regalías que reciben metales de las operaciones mineras sin participación accionaria califican o son simplemente vehículos financieros especializados? Se incluyó a Franco Nevada, Royal Gold y Wheaton Precious Metals sobre la base de su profunda participación en la industria.

Las empresas integradas verticalmente, como Alcoa, y las energéticas como Shenhua Energy o Bayan Resources, en las que la electricidad, los puertos y los ferrocarriles constituyen una gran parte de los ingresos, plantean un problema.

La combinación de ingresos también tiende a cambiar junto con la volatilidad de los precios del carbón. Lo mismo ocurre con los fabricantes de baterías, como CATL de China, que se está moviendo cada vez más hacia el upstream, pero en los que la minería seguirá representando una pequeña parte de su valoración.

Otro factor a tener en cuenta son las empresas diversificadas, como Anglo American, con filiales de propiedad mayoritaria que cotizan por separado. Se ha incluido a Angloplat en la clasificación, pero se excluyó a Kumba Iron Ore, en la que Anglo tiene una participación del 70%, para evitar la doble contabilización. Del mismo modo, se excluyó a Hindustan Zinc, que cotiza por separado, pero cuya propiedad mayoritaria es de Vedanta.

Muchos fabricantes de acero poseen y a menudo operan minas de hierro y otros metales, pero en aras del equilibrio y la diversidad se apartó la industria del acero, y con ella a muchas empresas que tienen importantes activos mineros, incluidos gigantes como ArcelorMittal, Magnitogorsk, Ternium, Baosteel y muchos otros.

La sede central se refiere a las oficinas centrales operativas cuando corresponda, por ejemplo, BHP y Rio Tinto se muestran como Melbourne, Australia, pero Antofagasta es la excepción que confirma la regla. Se considera que la sede central de la empresa está en Londres, donde figura desde fines del siglo XIX.

Fuente: MINING.com/MINING PRESS